老後2000万円問題に消費増税と、ことし2019年の金融界もいろいろな話題でニュースを彩った。

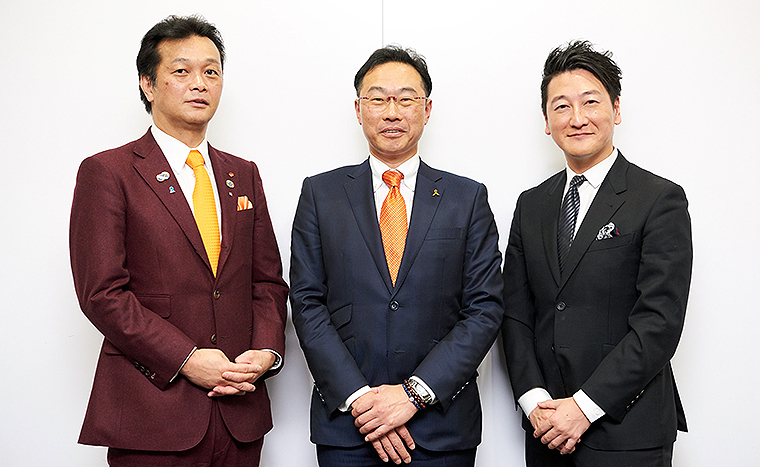

ことしも残すところあと2週間ちょっとという12月12日、都内ホテルにじぶん銀行 臼井朋貴社長、auカブコム証券 齋藤正勝社長という金融トップと、彼らを追うメディアとして堀潤が集い、2019年の金融界を振り返り、2020年問題をはじめとした直近の金融・経済トピックスの行方について語った。

ここからは3人の40分にわたるトークをほぼすべてキャッチアップ。長くなるけど1ページでだーっとここに記そう。

まず冒頭、堀潤がことし2019年の金融ニューストップ3を伝え、じぶん銀行 臼井社長やauカブコム証券 齋藤社長のコメントを誘った。

◆堀潤―――1番めは、「老後2,000万円問題」。途中ですっかり議論もうやむやになってしまいましたが、年金をどうするんだという話の中で金融庁が出した報告書は、大きな政治問題にもなりました。

その文脈では老後2,000万円の自己資金が必要という話が先行しましたけども、実際に書かれていたのは若年層が賃金も低い中で資産形成をどうしていくのかということについてでしたが、実際メディアで踊ったのは「老後2,000万円問題」でした。この辺りもうちょっと煮詰めてもいいんじゃないかなと。

2番めは「消費税増税」です。アクセルとブレーキ両方踏みながらといういまの経済の仕組みの中で、法人税も収入が減ですし、いっぽうで消費税増税の影響がどうなっていくのか、というのは今後2020年以降見ていくうえでも非常に大きなポイントだと思います。

3番めは「FinTech」ですね。FinTech(フィンテック)って言葉が使われるようになってだいぶもう定着してきたと思ういっぽうで、具体的な実装されているサービスって一体何なのかという部分はこれからまだまだなんじゃないかなって思ってますね。

「限られた資金の中で、どうやって若い世代から資産運用していくのか」というのがポイントだと思うんですね。実際には「老後を生きるのに2,000万円もかかるのであれば、いまの状況だと自分で資産運用しなくてはいけないのは、年金制度が破綻しているからなのか?」みたいな話になったのですが、実を言うとその話よりも前段の部分のほうが僕は、すごく関心があります。

◆じぶん銀行 臼井社長―――2,000万円という数字が独り歩きする結果になっていますが、この2,000万円の根拠には、高齢夫婦無職の年金受給世帯の平均的な姿で見たときに、月に5万円強ぐらい赤字が発生しており、×30年で大体2,000万円が必要になりますよということでした。

いっぽうで、65歳時の平均の金融資産は、大体2,300万円といわれてるんです。だから実際はカバーできてしまうという話にもとれます。

ただ、やはり2,000万円必要なんじゃないかという話が出たさいにそういった解説が特になくて、「老後2,000万円が必要」といわれて、みんな不安な感じになっている。これが実態だと思うんです。

それでは果たして2,000万円要るのか要らないのかっていわれると、これは人によりますよね。年金の額も運用の額も違うし生活水準もそれぞれ違うので、2,000万円もいらない人もいるかもしれないし、実はもっといるかもと。これは分かりません。

銀行の立場からすると、そういう意味では「2,000万円がだいたい平均的に必要である」を前提として、早めから少しずつ長期的な投資・資産運用をやっていくのが一番いいと思っています。

◆auカブコム証券 齋藤社長―――auカブコム証券に限らずネット証券は、実はこの「老後2,000万円問題」から恩恵を受けています。auカブコム証券でもコンテンツとして考える『2,000万円貯める為にはこうしたらいいんですよ』というのを、具体的には積立NISA とか iDeCo などを全面に出して案内してきた。

ユーザもそこに需要があった。面白いことにちゃんと試算してみると積立NISA、iDeCoを総枠でフルに20年間やっていくと、確実に2,000万円はいくので矛盾はないんですよね。合理性があるんです。

だからユーザは不安といえば不安かもしれないけど、積立NISA・iDeCo、あるいは積立投資という部分に関しては市民権が得られたのかなと、最初の一歩かなと思ってます。

◆堀潤―――実際に今回、金融庁の報告書でも書かれていたのは、特に実質賃金も下がるいっぽうで、若年層の時代からどうやって資産を運用していくのか・確保していくのか・蓄積していくのか、でした。

その部分については金融教育の必要性であったり、私たちが資本主義の社会に生きていながらお金について学ぶ機会も義務教育課程でもなかなかない状態で…。今後そうした若年層が限られた資金の中で資産運用をどう行っていくのか、何が対策として必要なのか、そのあたりをぜひ2人に聞きたいです。

◆じぶん銀行 臼井社長―――金融教育に関して堀潤さんのとおりと思っています。日本の場合は、金融教育がゼロといってもいいほど。大人になってから投資しましょうといわれても、どうしていいか分からない場合が多い。

特に株って「損してしまう」「だまされる」といったネガティブなイメージがあったり、お金の話をするのって上品じゃないみたいなイメージもあります。

なぜそうなってしまっているのかというと、30年ぐらい前だと定期預金に預けておけば金利は年7~8%つきましたし、土地は買うとどんどん値上がりする。つまり何もしなくてもある程度資産形成ができていた日本の時代背景があったと思うんですよね。

そんなわけで教育なんかなくても特に困らなかったというのが理由なのではないかと。ですから、本当は小学校の時からお金に真面目に向き合うのがいいですね。

英語やITなどの領域をどんどん小学生が学ぶのと同じように、金融教育ってそういう地道なところから始めていくともっともっと前向きになるのではと。

ポイントを使った投資で感覚を慣らすのも手

◆auカブコム証券 齋藤社長―――われわれは、初心者が安心して投資をはじめられるよう「Kabu.study」という無料講座を提供しています。その講座を受けてから投資をはじめた人と普通にトライした人とでは、明らかにパフォーマンスが違うんです。

その実態も開示してるんですが、なかなかそうはいっても金融を学ぶ意欲に結び付かない。加えて個人的には金融教育以前に日本人の特性かもしれないのですが、リスクへの拒絶反応があるように感じます。欧米の人たちは「リスクは管理するもの」ととらえていて、日本人は「リスクは危険なもの」と思っている。

たとえば「10回やって1回失敗するパターンと、10回やって10回失敗するパターンだとどちらが危ないでしょう?」とかんたんなクイズを出したときも、欧米人は絶対間違えないのですが、意外と間違える日本人が多くて。

10回やって必ず10回失敗するなら、必ず失敗するのが分かっているほうが安全なわけですけど、失敗が多いとリスクは高いという風に勘違いされやすいんですね。根本的にその『リスク』という言葉が「リスク=コントロールできない危ないもの」みたいに捉えられてしまって。

◆じぶん銀行 臼井社長―――やはり慣れが大事だと思います。そのまま大人になっている人たちは、投資の知識をなかなか知る機会がない。そこで私たちがまずお勧めしているのは、「ポイントを運用してもらう」ということです。

au では、au WALLETポイントを使った投資サービスを提供中で、投資した au WALLETポイントは au の投資信託の基準価額に連動します。要するに、投資信託を運用しているのと同じで、ポイント数が上がったり下がったりするので、一瞬「うわっ!?」って思うかもしれません。その感覚をまず体感してもらうことで、いったん慣れてもらうのがいいかなと。

変な話、投資の原資がポイントだからマイナスになってもそこまで痛くないっていう感覚があってもいいかなと思っていて、投資の入口のひとつとして進められればなと思います。

◆auカブコム証券 齋藤社長―――資産運用を始めるきっかけとして、ポイントは分かりやすくて典型的な余剰資産というかプラスアルファのもので、割とそこは「リスクをとれる」と思うんですよね。「ゼロになってもいいや」という感覚で。

また WALLETポイントを使った投資は、いまは投資信託だけですが、今後は株からFXまで広げていく予定です。ネット証券を20年でやっている私たちの次の課題は、投資を続ける人を増やすことです。

投資をはじめる人は増えてきてはいるものの、リーマンショック以降続かない。やめてしまう。一度、負けを感じるともうだめ。やはり「パフォーマンスを上げないと」という気持ちがあるのでしょうか。

趣味とか特技の延長に留まるのでなく、仕事というか嗜みというか、必須のアイテムとしてできるように、本気でやってもらうには、意外とポイントが重要なカギなのかなと。

◆堀潤―――次に増税に関して。この増税ショックがどうなっていくのかは、これから見ていく必要があると思っています。金融の観点からみると、どう影響が出るのか、教えてください。

◆じぶん銀行 臼井社長―――一般的に銀行で増税の影響を受けるのは、住宅・マンションを購入したさいそれにともなう住宅ローンです。9~10月の申込数が大体1割ぐらいは増えてるんです。これが駆け込み需要なのかっていわれると、そうは思っていません。

住宅ローン減税については控除期間が3年延長されましたし、「住まい給付金」で給付が受けられる年収の上限が下がるなど、増税後の政策が用意されていたからだと思います。

われわれは口座開設者向けスマホアプリにデビットカードを内蔵した「スマホデビット」を提供しています。キャッシュレスというキーワードで考えると、スマホデビットの申し込みが3倍に増えていることから、キャッシュレスに関しては世の中がすごく敏感になってきているなと感じます。

◆auカブコム証券 齋藤社長―――:キャッシュレスは一気に普及しましたね。セブン銀行やローソン銀行に聞いても、利用量が1/3、1/4になったという話もあるぐらいで、私自身も10月以降は確かにATMを使ってないんですよね。

◆堀潤―――最後に、FinTechについてです。フィンテックが進むことで、いろいろ変わるのではないかという懸念はありつつも、実際にはいいカタチの協業も始まっているとも聞いていて。今後、日本ではどう、フィンテックが進んでいくと考えていますか。

既存の金融機関などに逆フィンテックの動き?

◆じぶん銀行 臼井社長―――私たちはスマホ銀行なので銀行そのものがフィンテックともいえます。大きいキーワードとして「AI」と「キャッシュレス」があります。じぶん銀行では、AIを活用したサービスとして「AI外貨予測」を提供しています。

おおよそ的中率70%なので、外貨投資やFX利用の判断に利用されています。キャッシュレスという意味では、いまはグループ会社 KDDI の au WALLET のユーザが2,000万人います。

専用アプリの au WALLETアプリとじぶん銀行のアプリって実際は別物ですが、連携できますから「ポイントをじぶん銀行で au WALLET にチャージして auPAY で使う」というシームレスな資金移動が実現しています。

さらには、カブコムの預かり資産とじぶん銀行への資金移動もシームレスになって、さらにこれを au PAY にチャージすることもできる。今後は、たとえば「投資で利益が出てる分を、別の場所でこう使う」という流れもある。こうした社会の発展が、もっとどんどん進めばいいと思いますね。

◆auカブコム証券 齋藤社長―――じぶん銀行とauカブコム証券、そしてauグループ会社を含めてシームレスにきれいにつながっていくと思います。やっぱり API(Application Programming Interface)がすごくキーワードになると思っています。

たとえば証券会社をひとつつくろうとすると、システム構築に莫大な費用と人と期間が必要でしたが、当社の API を活用してアプリ開発だけ行えば、極端な話個人で証券会社を開業することも可能です。

こうやって、他の業界の人たちでもつながってくると思うので、やっぱり API が肝になるかなと。2つ目は「逆FinTech」というか。恐らく今年か来年にかけて、銀行・既存の金融機関が、異業種であるとか、新事業・Techを使う既存の金融機関のデジタル戦略みたいなところにフォーカスすることになると思います。

そのさいにいくつかの M&A が起きたり、銀行や既存の金融機関を中心にデジタル元年になるんではないかと。5G(第5世代移動通信システム)もサービスが始まりますし。これまでは社会のインフラは銀行だったかもしれませんが、今後は通信になる。

5Gの登場で、世の中の仕組みは一変します。今までメガバンクは一等地に店舗を構えることで、顧客の利便性に応えていたましたが、今後は通信の中でいいポジションをおさえていくと。そこが置き換わるんだと思います。

◆じぶん銀行 臼井社長―――ひとつは「人」の話。シニア世代と我々のようなバブル世代や団塊世代がいて、その人たちをまだまだ現役でどう活用していくのかを考えるのが、取り組んでいく大きなテーマだと思っています。

そのなかで、ネット銀行はネット完結・スマホ完結を強みとするなか、それだけではなかなかちょっと難しい面もあります。「人に背中を押してほしい」「有人が対応してほしい」というニーズがどうしても残っちゃってます。

そういう社会経験豊富なニシアたちが、こういうニーズの現場で活躍できるんじゃないかなって思っています。そこでの雇用創出を担っていきたいですね。もうひとつは「経済」の話。

やはりアメリカの経済も見通しが分からないし、日本もオリンピック景気の波に乗りたいのになかなか思うように進んでいない。

われわれの立場からすると、そういうちょっと不景気のとき、世の中は投資を控える傾向にありますが、やっぱり不景気だからこそチャンスだと思います。分散投資してリスクヘッジしつつ、長期的な目線でトライしてほしいです。

◆auカブコム証券 齋藤社長―――構造は変化してきていますよね。金融機関は特に分かりやすいんですけど、まさにバブル世代、レガシーな大企業で規模を追求してきた会社にいた人たちが、ITネット系や、あるいは外資などの成長産業に人材が流動化するということも十分ある。分かりやすい構造改革ですね。この流れは銘柄選びにも波及してくるでしょうね。

◆じぶん銀行 臼井社長―――面白いことをやりたいですよね、一言でいうと。金融ってまだまだ規制があってなかなかとんがったことはやりづらいけど、その中でユーザの声に耳を傾けて面白いサービスを出していきたいですよね。

もうひとつは、世の中の役に立つことをやらねばならない。今日もオレンジのリボンのピンバッチをつけてますけども、これは児童虐待防止を掲げるオレンジリボンキャンペーンでわれわれが賛同しています。

こういった社会貢献活動にもっともっと真剣に取り組んでいく。また、社名がauじぶん銀行になり、auブランド自体がオープン化していく戦略です。われわれも、auでないお客様にもご利用頂きたいと思っているので、まずはしっかり認知していただけるよう取り組んで参ります。

◆auカブコム証券 齋藤社長―――auカブコム証券は、12月1日からauカブコム証券という名前になります。それと同時に信用取引の手数料を撤廃しますと宣言しました。

ただ、手数料競争しているつもりでなくて、「すべての人に資産形成を」という気持ちから、資産形成ビジネスをちゃんとやろうとしてます。auカブコム証券のユーザといっしょに2年ぐらいかけてつくってきた新システムサービスがあって、それは絶対的なパフォーマンスを追求するサービスです。

自分たちは、資産形成ビジネスのソリューション、具体的には不運に負けず個人投資家に結果を出してもらえるようなスペシャルサービスマシンみたいなものをずっとテストしています。

「手数料競争の先に何があるの?」ってよく聞かれます。やっぱりパフォーマンス競争だと思います。今年は、そのプロのソリューションをユーザに提供し、「今年は一番、勝たせます」と宣言したいですね。

◆堀潤―――リスクを恐れないでいい仕組みづくりっていうのはひとつのカギになるんじゃないですかね。社会貢献活動についての話もありましたが、個人の生活・営み・個人の尊厳がきちんと守られる、発揮できる社会がないとやっぱり安定した経済活動っていうのは見込めない。今回の話であらためてそう感じました。

<じぶん銀行>

https://www.jibunbank.co.jp/

tokyochips編集部